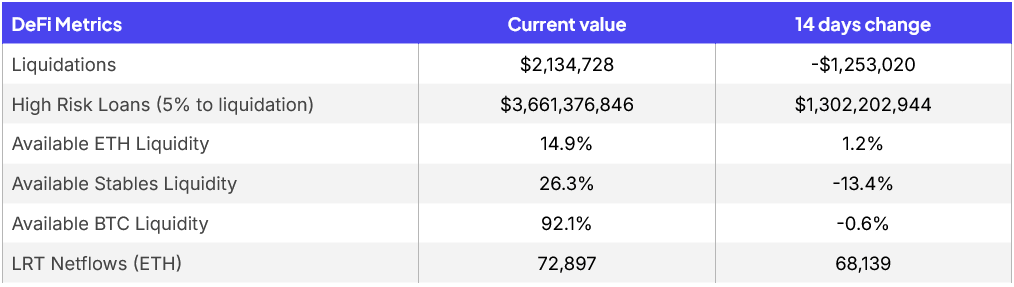

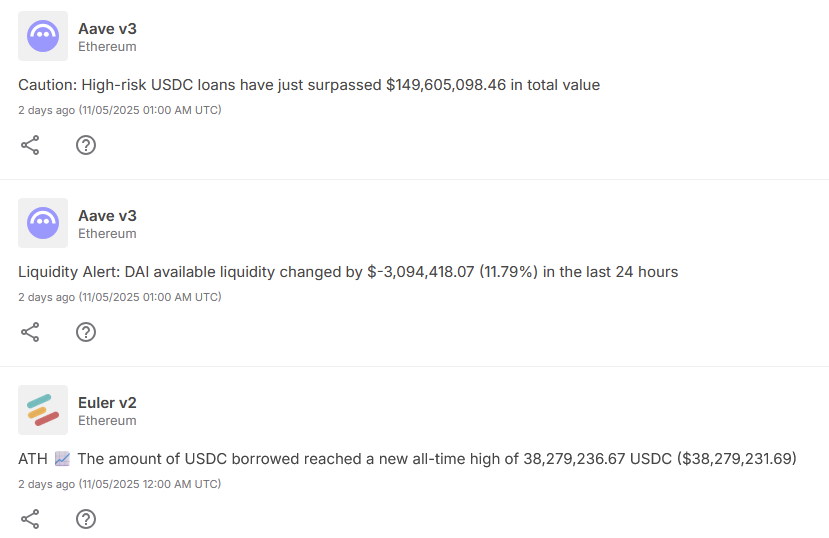

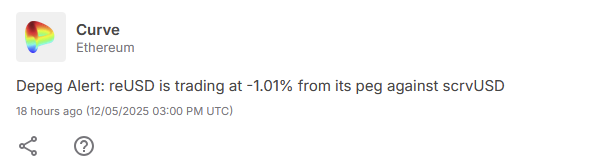

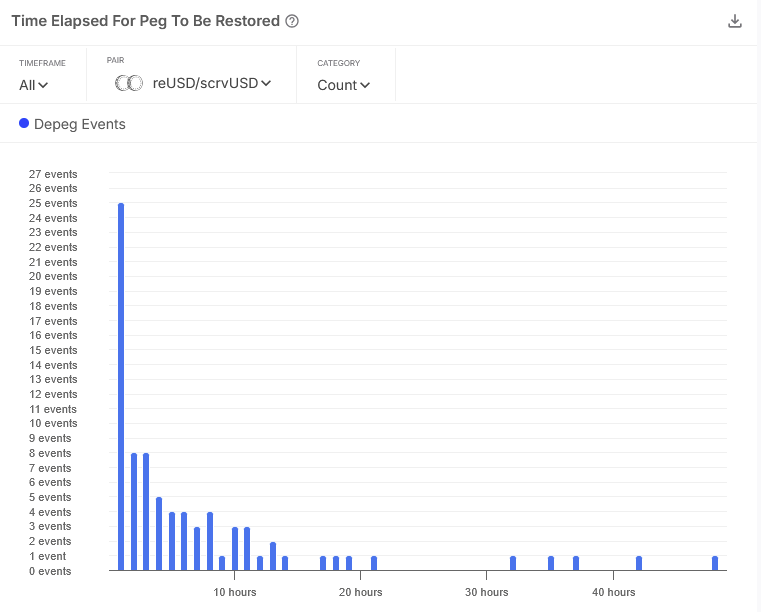

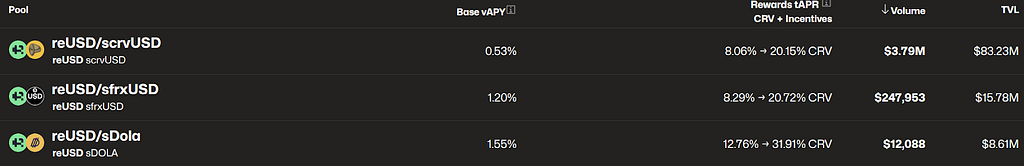

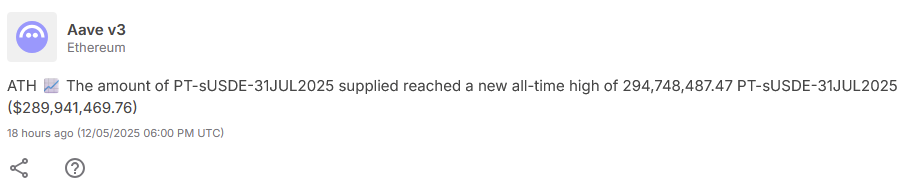

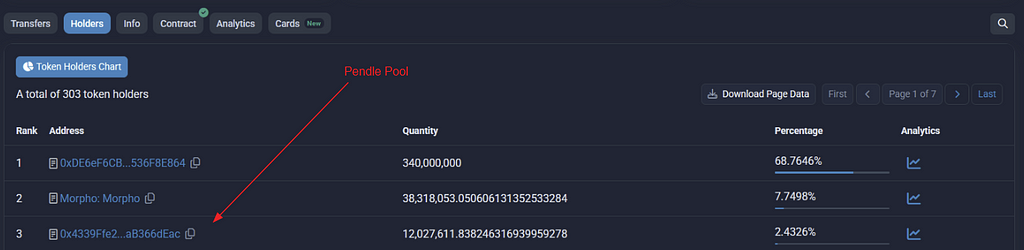

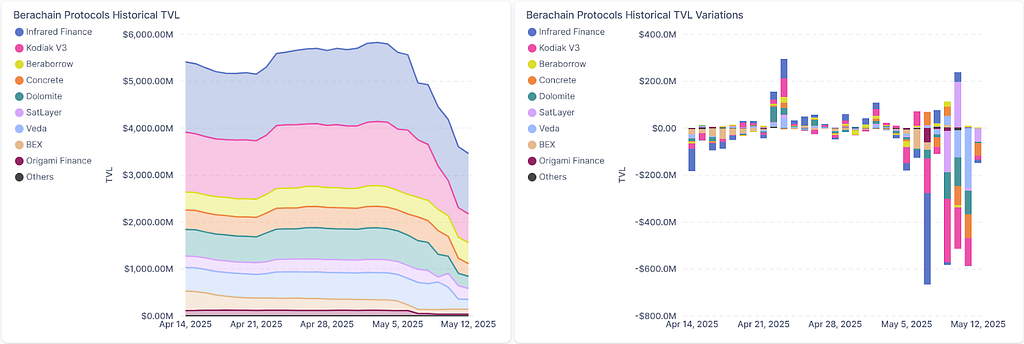

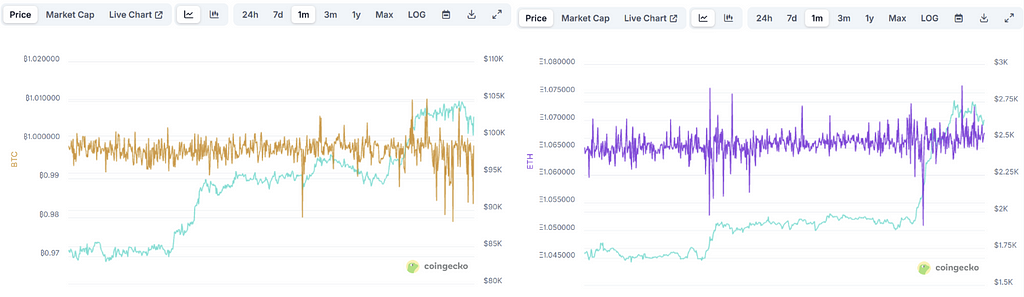

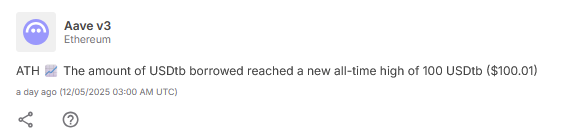

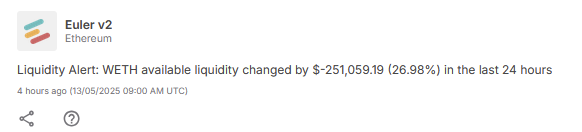

***更新****: 更新: IntoTheBlockは正式にSentoraになりました!Trident Digitalとの合併により、私たちは次のフェーズの機関向けDeFiを構築する準備が整いました。Risk RadarやRisk Pulseなどの製品に新しいブランドを展開する準備が整いましたので、今後の情報をお待ちください。合併の全発表は* *こちら**をご覧ください。**Crypto Risk Reviewへようこそ、暗号およびDeFi市場のリスクを迅速に理解し、ナビゲートするための簡潔で明確なリソースです。各エディションでは、重要なリスク要因のスナップショットと、SentoraのDeFiリスクプラットフォームから得られた実用的な洞察を提供します。### **TL;博士:*** 高リスクローンが**$1Bの増加**で急増* ステーブルコインの利用可能な流動性は **13%以上減少します*** Pendle資産の新しいAaveマーケットは800Mドルの流入を見ましたが、保有者は流動性リスクに注意する必要があります。* Sentoraのリスクパルスの使い方を理解する手助けをします* LRTネットフローは引き続き成長しており、スラッシュアップデート後のEigenLayerへの信頼を示しています。###リスクパルスとレーダーのハイライト**強気なセンチメント => ステーブルコイン需要の増加** Sentora Risk Pulse強気のセンチメントが戻り、先週のETHとBTCの**価格がそれぞれ37%と9%**上昇したことで、レバレッジポジションが市場に殺到しています。ユーザーは、すべての貸付市場で利用可能なすべてのステーブルコインを借りて、自分のポジションを活用して価格の上昇を捉えようとしています。もちろん、これはリスクの増加が市場に蓄積されていることを意味しており、レバレッジポジションのユーザーは監視する必要があります。* ステーブルコインの利用可能な流動性は **過去2週間で13%減少しました*** 清算閾値(の5%以内の高リスクローン)は、**10億ドル以上増加しました*** ストラテジーのためにステーブルコインを借りているユーザーは、借入金利の上昇とそれが自分のポジションに与える影響を注意深く監視するべきです。**再発のデペッグ (reUSD)** Risk Pulseフィードで頻繁に表示されるアラートは、カーブプール全体のreUSDのデペッグアラートです。カーブリスクレーダー指標をさらに調査すると、資産は通常10時間未満続く定期的なデペッグを経験していることがわかります。これは、reUSDペッグを復元するためのメカニズムが機能していることを示していますが、1時間以上続くデペッグは、実行中に劣悪な市場環境による即時の損失を防ぐための鍵となるため、ユーザーが戦略を展開する際に監視することが重要です。 カーブリスクレーダー * reUSDプールは、適度な規模のTVLと高いAPRを持っており、ユーザーにとってLP戦略を魅力的にすることができます。* ただし、デペッグ中にこれらのプールに入ったり出たりすると、損失のためにプール報酬からのすべてのリターンが相殺される可能性があります。* 流動性の追跡は重要です。TVLが減少する中、デペッグの可能性による損失は、シェアに基づいて悪化する可能性があります。### 現在のイベントリスク**ペンドルプールからの優れた原則トークン** Aaveリスクパルス* Pendle Principal Token (PT)プールのAave v3でのローンチは、**8億ドル以上の供給**が2つの市場に流入し、非常に成功しました。* しかし、Pendleの流動性プール外にあるPTの量が増えるリスクが高まっており、その結果、ユーザーがPTを基礎資産に戻すための流動性がなくなるイベントが発生する可能性があります。 Etherscan* スクリーンショットでは、Pendleプールに12M PTがあり、基礎資産にスワップバックできることがわかります。* Pendleのオフチェーンオーダーブックには追加で約12Mがあり、PT流動性は約24Mに達します。* しかし、私たちは最も保有量の多い2つの契約、(AaveとMorpho)において、ほぼ380MのPTがあることがわかります。* 大量のユーザーが一度にポジションを解消しようとするイベントが発生した場合、流動性が不足することになります。* 売り圧力が高まるにつれてPTの価格が下落し、ユーザーが早期にPTを退出すると、清算や損失にさらされる可能性があります。**Boyco アンロック Pt. 2: アンロックニング** **出典:** * 5月6日、BerachainでBoycoボールトが解除されましたが、多くのボールトで引き出しの遅延が発生しました。* 現在、**20億ドルのTVL流出**による完全な影響が実感されています。* 前回のパルスで述べたように、戦略の容量、APR、および組み立て/分解のコストは高いボラティリティを持ち、戦略全体のリターンに影響を与える可能性があります。 LBTCweETH * このボラティリティは、Boycoのボールトに大量のTVLを持っていたLBTCやweETHなどのいくつかの資産に見られます。* このペッグのボラティリティは、ボールトが解消されるにつれて落ち着く可能性が高いですが、ポジションに入るまたは退出することを考えているユーザーが注意すべき追加のリスクをもたらします。### 機能: リスクパルスSentoraの新しいリスク製品の1つであるRisk Pulseは、ユーザーがDeFiエコシステム全体のリスクを最新の状態に保つためのツールです。リスクが1つのプロトコルと資産のみに限定されたDeFi戦略を持つことは稀であるため、ユーザーは自分のポジションが触れるすべてのプロトコルと資産に関するリスク情報を持つことが重要です。Risk Pulseは、デプロイメントに影響を与える可能性のあるイベントをユーザーに警告することにより、より大きなリスク管理戦略の最先端となるように設計されています。以下に、リスクパルスがDeFiユーザーによってどのように活用されるかのいくつかの方法を示します。**ディスカバリー***新しいプール* Aave Risk Pulse* ATH通知は、融資およびDEXプロトコルの新しい市場を知らせることができます* これはユーザーが新しい戦略や新しいリスクエクスポージャーを迅速に特定し、ポートフォリオのリバランスを改善するのに役立ちます。**エクスポージャー***借入金利の急上昇とロックされた供給* Euler Risk Pulse* 大量の利用可能流動性の変化は、レバレッジ戦略に影響を与える金利スパイクの可能性をユーザーに警告することができます* 借り手にとって、利用可能な流動性が25%減少することは、そのプールに供給された資産から退出するための窮屈なウィンドウを示す可能性があります。情報を得て、リスクを賢く管理し、流動性を保ちましょう*免責事項: このニュースレターは情報提供のみを目的としており、金融アドバイスと見なされるべきではありません。* ---ザ・パルス:クリプトリスクレビューは、元々SentoraでMediumに公開され、人々はこのストーリーに注目し、応答することで会話を続けています。

パルス:暗号資産リスクレビュー

更新*: 更新: IntoTheBlockは正式にSentoraになりました!Trident Digitalとの合併により、私たちは次のフェーズの機関向けDeFiを構築する準備が整いました。Risk RadarやRisk Pulseなどの製品に新しいブランドを展開する準備が整いましたので、今後の情報をお待ちください。合併の全発表は* *こちら**をご覧ください。

TL;博士:

強気なセンチメント => ステーブルコイン需要の増加

再発のデペッグ (reUSD)

現在のイベントリスク

ペンドルプールからの優れた原則トークン

Boyco アンロック Pt. 2: アンロックニング

機能: リスクパルス

Sentoraの新しいリスク製品の1つであるRisk Pulseは、ユーザーがDeFiエコシステム全体のリスクを最新の状態に保つためのツールです。リスクが1つのプロトコルと資産のみに限定されたDeFi戦略を持つことは稀であるため、ユーザーは自分のポジションが触れるすべてのプロトコルと資産に関するリスク情報を持つことが重要です。Risk Pulseは、デプロイメントに影響を与える可能性のあるイベントをユーザーに警告することにより、より大きなリスク管理戦略の最先端となるように設計されています。

以下に、リスクパルスがDeFiユーザーによってどのように活用されるかのいくつかの方法を示します。

ディスカバリー

新しいプール

エクスポージャー

借入金利の急上昇とロックされた供給

情報を得て、リスクを賢く管理し、流動性を保ちましょう

免責事項: このニュースレターは情報提供のみを目的としており、金融アドバイスと見なされるべきではありません。

ザ・パルス:クリプトリスクレビューは、元々SentoraでMediumに公開され、人々はこのストーリーに注目し、応答することで会話を続けています。